Schenkungssteuerfreibetrag bei Immobilien

Unter bestimmten Umständen kann eine Schenkung von Immobilien gänzlich von der Schenkungsteuer befreit sein. Beispielsweise ist dies der Fall, wenn sich Eheleute selbst genutztes Wohneigentum zur gemeinsamen Verwendung schenken. Wenn Sie unsicher sind, ob in Ihrem Fall für die Schenkung einer Immobilie der Schenkungsteuer Freibetrag gilt oder unabhängig vom Wert der Schenkung keine Schenkungsteuer entrichtet werden muss, nehmen Sie am besten Kontakt zu Ihrem Anwalt für Erbrecht auf.

Hier auf Erbrechtsinfo.com finden Sie zahlreiche Erbrechtsexperten, die Sie zu allen Erbrechtsthemen beraten: Sowohl bei Fragen zum gesetzlichen Erbrecht, der Erbreihenfolge und dem Pflichtteil als auch zum Erbe ausschlagen oder Problemen mit

Erbstreitigkeiten sind Sie hier richtig.

Schenkungsteuer Freibetrag bei mehreren Schenkungen

Bei mehreren Schenkungen zur selben Zeit darf der Schenkungsteuer Freibetrag nur ein einziges Mal in voller Höhe ausgenutzt werden. Auf alle anderen Werte ist Schenkungssteuer zu entrichten. Ausnahmen bilden hier sogenannte Handschenkungen oder Gelegenheitsschenkungen, die immer von der Schenkungsteuer befreit sind und auch nicht auf den Schenkungsteuer Freibetrag angerechnet werden.

Schenkungsteuer Freibetrag 10 Jahresfrist

Beim Schenkung Freibetrag gilt eine sogenannte 10 Jahresfrist. Diese Frist bedeutet, dass innerhalb von 10 Jahren ab dem Zeitpunkt einer Schenkung, die den Freibetrag ausgeschöpft hat, auf jede weitere Schenkung Schenkungssteuern anfallen, ohne dass ein Schenkungsteuer Freibetrag berücksichtigt wird. Alle 10 Jahre hingegen darf der Schenkung Freibetrag in voller Höhe genutzt werden:

Schenkt ein Großvater seinem Enkel 200.000 Euro, sind diese schenkungssteuerfrei, weil sie unter den Schenkungsteuer Freibetrag fallen. Schenkt der Großvater beispielsweise drei Jahre später erneut 200.000 Euro, fallen für die gesamte Schenkung 11 % Schenkungssteuer an. Erst nach einer Frist von 10 Jahren kann der Großvater seinem Enkel erneut 200.000 Euro schenken, ohne dass eine Schenkungssteuer anfällt.

Unterschiede Schenkungsteuer Erbschaftsteuer Freibetrag

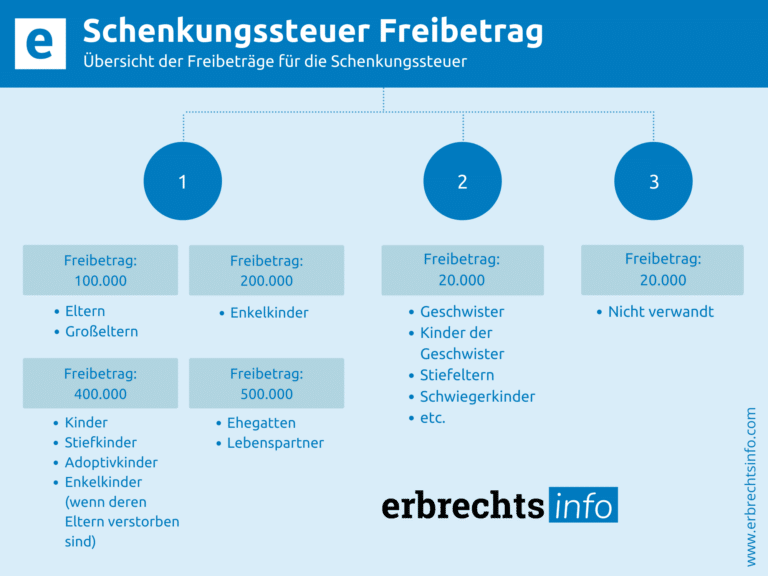

Bei dem Erbschaftsteuer Freibetrag und dem Schenkungsteuer Freibetrag gibt es keine großen Unterschiede. Lediglich die Eltern und Großeltern eines Erblassers haben bei der Erbschaftsteuer einen Freibetrag von 100 000 Euro, während sich der Schenkungsteuer Freibetrag auf nur 20 000 Euro beläuft.

Schenkung Freibetrag und der Pflichtteilsergänzungsanspruch

Wenn ein Erblasser seine Vermögenswerte noch zu Lebzeiten an andere verschenkt und dadurch den Pflichtteilsanspruch eines Pflichtteilsberechtigten verringert, dann hat der Pflichtteilsberechtigte nach § 2325 BGB einen Pflichtteilsergänzungsanspruch. In der Regel werden alle Schenkungen, die innerhalb der letzten zehn Jahre vor dem Tod des Erblassers vorgenommen wurden, auf das Erbe angerechnet.

Hierzu zählen auch die Schenkungen, die den Schenkungsteuer Freibetrag nicht überschreiten. Durch den Pflichtteilsergänzungsanspruch sollen die Pflichtteilsberechtigten geschützt und sichergestellt werden, dass sie einen bestimmten Anteil vom Erbe erhalten.

Schenkung dem Finanzamt melden

Wer eine Schenkung erhalten hat, muss dem Finanzamt darüber Meldung erstatten. Die Frist für die Meldung einer Schenkung beim Finanzamt liegt bei drei Monaten.

Eine Ausnahme bilden Schenkungen, die vom Notar oder gerichtlich beurkundet werden. Weil Notar und Gericht ihrerseits zur Meldung der Schenkung verpflichtet sind, entfällt hier die Meldepflicht des Beschenkten. Wird der Schenkungsteuer Freibetrag nicht überschritten, kann ebenfalls auf die Meldung ans Finanzamt verzichtet werden. Letzteres ist aber nicht gesetzlich geregelt, sodass man im Zweifel eine Meldung abgeben sollte.

Muss der Beschenkte allerdings selbst Meldung erstatten, reicht hierfür ein formloses Schreiben ans Finanzamt am Wohnort des Geschenkgebers. Wichtig ist, dass bei der Meldung folgende Informationen mitgeteilt werden:

- Persönliche Daten des Geschenkgebers und des Beschenkten

- Zeitpunkt der Schenkung

- Woraus besteht das Geschenk?

- Welchen Wert hat die Schenkung?

- In welchem verwandtschaftlichen Verhältnis stehen Geschenkgeber und Beschenkter?

Formular Schenkungsteuer Finanzamt

Die Formulare für die Schenkungssteuererklärung erhalten Sie jeweils bei der Landesfinanzbehörde. Das Finanzamt setzt dann für die Schenkung einen eigenen Steuerbescheid fest. Eine Schenkung zu verheimlichen, ist nie ratsam. Wenn herauskommt, dass eine Schenkung verheimlicht worden ist, droht eine Anzeige wegen Steuerhinterziehung

Wenn Sie Fragen zum Schenkungssteuer Freibetrag oder zu anderen Erbrechtsfragen haben, wenden Sie sich an einen auf Erbrecht spezialisierten Anwalt. Dieser kann Sie beraten und Ihnen bei allen auftauchenden Problemen zur Seite stehen. Hier auf Erbrechtsinfo.com finden Sie kostenlos Ihren passenden Erbrechtsanwalt und können noch heute unverbindlich und kostenlos Kontakt aufnehmen.